▲하늘에서 내려다 본 울산석유화학단지. (사진 = 연합뉴스)

2017년은 국내 석유화학 업계가 예상을 뛰어넘는 성과를 거둔 한 해로 기억된다. 하지만 2018년은 조금 불안한 한 해가 될 전망이다. 현재의 호황이 이어질 것이라는 예상과 함께 다양한 불확실성으로 인해 한 치 앞을 내다볼 수 없는 국면이라는 분석이 엇갈리고 있어서다. 이에 ‘석유화학 빅3’로 꼽히는 LG화학, 롯데케미칼, 한화케미칼은 포트폴리오 다변화와 연구개발(R&D), 과감한 생산설비 증설 투자, 인수합병(M&A) 등 다양한 대응 전략을 준비하고 있다. 안개가 자욱한 2018년의 시장 환경에 대비하는 국내 석유화학 대표기업들의 전략을 살펴봤다.

산업의 쌀, 새해 업황은 ‘미지수’

석유화학산업은 정유산업의 부산물로 만들어지는 ‘납사(Naphtha)’로 다양한 화학제품을 생산해 부가가치를 창출하는 산업을 지칭한다. 납사분해설비(NCC: Naphtha Cracking Center)가 핵심이라 NCC산업이라고도 불리며 NCC에서 생산되는 에틸렌, 프로필렌 등은 플라스틱(합성수지)은 물론 다양한 기계, 화장품, 페인트, 섬유 등의 소재로 사용돼 철강, 반도체와 함께 ‘산업의 쌀’이라고 불린다.

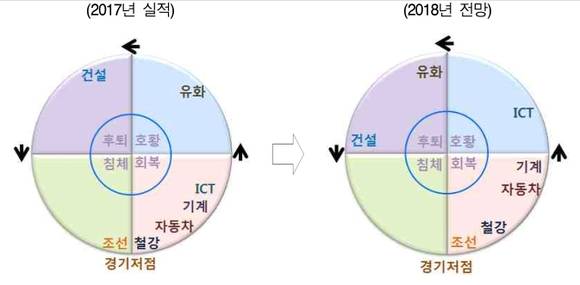

▲주요 산업 경기 국면. (사진 = 현대경제연구원)

지난해 11월 현대경제연구원이 발표한 ‘2018년 주요 산업별 경기 전망과 시사점’ 보고서는 올 한 해 세계 경제가 성장세를 유지하고 국제 교역이 회복세를 지속할 것으로 예상하면서 2017년 최고의 호황을 누렸던 ICT 산업의 경기가 여전히 이어지고, 부진했던 자동차와 철강, 기계 산업 경기는 회복세를 찾을 것으로 예상했다. 하지만 조선업은 미약한 회복세에 그치고 건설업과 석유화학 산업은 경기 둔화 국면을 맞을 것으로 예상했다. 조선업의 경우 장기간 수주 부진의 영향이 남아있고, 건설업은 과잉 공급 및 정부의 대출 규제 정책이 지속되는 것을 이유로 들었다. 석유화학 산업의 약세 이유로는 중국의 성장 둔화 및 원가 경쟁력 악화 등이 지목됐다.

국내 3대 신용평가사 중 하나인 한국기업평가도 ‘2018년 산업전망: 석유화학’ 보고서에서 비슷한 전망을 내놨다. 이 보고서에 따르면 석유화학 산업의 2018년 사업환경은 우호적일 것으로 예상되지만 업계 전반의 영업실적은 2017년 대비 소폭 저하될 것으로 보인다. 그간 가동이 지연되던 북미 ECC(Ethane Cracking Center) 물량의 공급이 시작돼 에틸렌 계열 제품의 마진 축소가 예상된 때문이다. 하지만 중국 등의 수요가 안정적이고 부타디엔 및 BTX 제품들의 마진 전망이 양호해 업체들의 실적이 2017년 대비 다소 줄어들겠지만 급격한 변동을 일으킬 가능성은 낮다고 봤다.

LG화학, R&D 올인으로 1위 수성

석유화학 분야 국내 1위인 LG화학의 2017년 예상 매출액은 약 26조 3000억 원이다. 영업이익도 2조 9000억 원에서 3조 원 사이가 될 전망이다. 사상 첫 영업이익 3조 원 돌파가 예상되는 시점이다.

실적 호조의 가장 큰 이유는 지난해 8월 미국 텍사스 주를 덮친 허리케인 ‘하비’다. 정유·화학설비가 밀집된 지역이 허리케인 피해를 입자 글로벌 석유화학 제품 공급에 차질이 발생했고 그 반사이익이 국내 석유화학 기업들에게 돌아왔다.

LG화학의 경우 석유화학 호황에 더해 그간 적자를 면치 못하던 전자소재와 전지, 팜한농·바이오 부문이 흑자로 전환한 것이 영업이익을 증대시켰다. LG화학은 다른 석유화학 기업과 달리 다양화된 포트폴리오를 갖춘 것이 강점이다. 석유화학 제품을 생산하는 기초소재 부문이 핵심 사업부문이지만 여기서 만들어진 매출을 배터리와 바이오, 농화학 등 다양한 신성장사업에 투자해 석유화학 업황이 안 좋을 때도 안정적인 매출 구조를 유지해온 것.

▲여수에 위치한 LG화학 탄소나노튜브 전용공장. (사진 = LG화학)

올해도 LG화학은 연구개발(R&D)을 성장의 관건으로 보고 적극 투자한다는 계획이다. 최근 박진수 LG화학 부회장은 1조 원 R&D 투자계획을 공개했다. 현재 중요도가 급속히 커지는 전지 부문에 3000억 원 이상을 투자하고 신약 개발에는 1000억 원 이상을, 팜한농에는 400억 원 이상을 투자한다는 계획이다. 전통의 캐시카우 기초소재 부문과 전자소재 부문 투자비도 10~20% 수준이다.

이미 LG화학은 올해부터 폴란드의 전기차 배터리 공장에서 본격적인 제품 생산에 들어갔다. 고성능 순수 전기차 기준 연간 28만대 이상의 배터리 생산능력을 확보한 것으로 알려졌다. 이를 통해 LG화학은 지난해 약 1조 7000억 원 규모였던 배터리 분야 매출을 2020년까지 7조 원으로 4배 이상 늘릴 계획이다. 이외에 1회 충전으로 500㎞ 이상 주행이 가능한 3세대 전기차 배터리 수주전에서도 1위를 유지하기 위해 선제적 R&D를 추진 중이다.

롯데케미칼, 세계 1위 PIA 생산설비 증설

매출 기준 국내 2위의 석유화학 기업인 롯데케미칼도 2016년 세웠던 최대 영업이익 기록을 갈아치울 전망이다. 롯데케미칼은 2016년 영업이익 2조 5443억 원을 기록했는데 지난해 영업이익 예상치는 전년보다 약 4000억 원 늘어난 2조 9000억 원에 달한다. LG화학과 함께 ‘영업이익 3조 원 클럽’에 가입할 수 있을지가 초미의 관심사다.

이 회사는 올해 벽두인 지난 15일 생산설비 증설 계획을 공개했다. 울산공장의 PIA(Purified Isophthalic Acid‧고순도이소프탈산) 생산설비를 약 2배 가량 증설한다는 것. 약 500억 원이 투자될 증설공사가 마무리되면 롯데케미칼은 세계 1위의 PIA 공급업체 위상을 재차 굳힐 수 있을 것으로 보인다.

▲롯데케미칼 여수공장. (사진 = 롯데케미칼)

PIA는 PET, 도료, 불포화 수지 등의 원료로 쓰이는 제품으로 전 세계에서 7개 업체만이 생산 가능한 고부가 제품이다. 롯데케미칼은 지난 2014년부터 세계 1위의 PIA 생산규모를 유지해왔다. 2019년 하반기 완료될 예정인 이번 증설 공사가 끝나면 기존의 약 46만 톤 생산설비 규모가 약 84만 톤으로 늘어나게 된다.

이외에도 롯데케미칼은 지난해 12월 말레이시아에 있는 납사분해설비(NCC)의 에틸렌 생산능력을 9만 3000톤 더 늘렸으며, 올해 4분기에는 여수 NCC의 정기보수를 통해 에틸렌 생산능력을 20만 톤 더 확대할 예정이다.

롯데케미칼이 현재 계획 중인 국내외 생산설비 증설 작업을 모두 마치면 에틸렌 생산능력이 현재 290만 톤 정도에서 2022년까지 500만 톤 수준으로 성장해 2023년까지 약 22조 원의 매출을 기록할 것으로 예상된다.

한화케미칼, 태양광·염소 등 포트폴리오 다변화로 승부

한화케미칼의 2017년 영업이익은 8618억 원으로 예상된다. 2016년의 7792억 원과 비교하면 놀라운 성장세다.

한화케미칼도 석유화학 한 분야에 올인하지 않고 미래 친환경 산업인 ‘태양광’에 집중 투자해온 회사다. 물론 영업이익에서 석유화학이 차지하는 비중이 80% 이상이고 태양광 사업의 비중은 1% 수준으로 낮다. 하지만 태양광은 성장세가 남다르다. 한화케미칼이 폴리실리콘 등 소재를 주로 생산하고 자회사 한화큐셀이 완제품을 판매하는 구조이며 생산능력과 품질, 가격경쟁력이 글로벌 1위라는 평을 받는다. 선진국과 신흥시장 등에서 골고루 수주가 이어지는 이유다.

▲한화케미칼 여수 공장. (사진 = 한화케미칼)

한화케미칼의 태양광 사업은 2016년에 호조였지만 2017년 들어서는 주춤한 기세를 보였다. 대신 중국의 화학생산 감소로 발생한 글로벌 수요 증대가 호재가 됐다. PVC, 가성소다(CA), TDI 등 화학제품의 판매가 크게 늘면서 호실적이 이어졌다.

새해 들어 석유가격의 상승이 이어지면서 석유화학 분야의 불확실성이 커져가는 분위기지만 한화케미칼은 크게 개의치않는 분위기다. 석유 의존도가 낮은 염소·가성소다 등 염소계열 포트폴리오에 강점을 가져서다. CA, 폴리염화비닐(PVC), 톨루엔디이소시아네이트(TDI) 등 염소를 기반으로 수직 계열화된 사업구조를 갖춘 한화케미칼은 상대적으로 유가의 영향을 덜 받는 경향이 있다.

올해도 한화케미칼은 고순도 XDI, 염소화PVC(CPVC), 수소첨가 석유 수지, 친환경 가소제 등 고부가 특화 제품 중심으로 사업구조를 개편해 가격 경쟁력이 아닌 기술 경쟁력으로 승부를 본다는 계획이다.

태양광 사업이 다시 불붙을 분위기를 보이는 것도 호재다. 중국을 비롯해 글로벌 시장의 태양광 설치가 늘면서 핵심 소재인 폴리실리콘 가격이 급등세를 탔고 문재인 정부의 신재생에너지 발전 확대 계획도 가시화되면서 올해는 태양광 사업이 다시 호황을 맞을 것이라는 기대가 커지고 있다.

- 관련태그

- CNB 씨앤비 시앤비 CNB뉴스 씨앤비뉴스

제571호

제571호

![[특징주] 이구산업, 구리 가격 상승‧중동 리스크에 주가 강세](/data/cache/public/photos/20240416/art_159941_1713496969_170x110.jpg)