(CNB저널 = 이성호 기자) 올해 1분기 신한금융·KB금융·우리금융·하나금융 등 4대 금융지주의 성적표는 나쁘지 않았다.

먼저 신한금융지주의 2019년 1분기 당기순이익은 9184억원을 기록했다. 전년 동기 8575억원 대비 7.1% 증가한 것. 핵심 그룹사인 신한은행의 1분기 순이익은 6181억원으로 전년 동기 대비 2.9% 늘었고, 오렌지라이프 편입 및 자회사(비은행 이익 비중 36%)들의 실적 호조로 비은행 순이익 또한 16% 성장했다.

KB금융지주의 1분기 당기순이익은 8457억원으로 전년 동기비로 보면 12.7%(-1225억원) 줄었다. 하지만 이는 지난해 명동사옥 매각익(세후 약 830억원)이 있었고 이번 분기에 희망퇴직비(세후 약 350억원) 등 일회성 요인이 있었던 탓이다.

전분기 대비로는 무려 339% 신장했는데 이는 KB국민은행의 실적개선과 함께 주요 자회사의 실적이 회복된 데 따른 것이다.

올해 지주회사로 출범한 우리금융은 신한·KB에 이어 3위에 안착했다. 우리금융지주는 1분기 당기순이익 5686억원을 시현했다.

기업대출 중심의 자산성장과 저비용성예금 확보 등으로 이자이익이 커졌고(중소기업 대출 전년 동기대비 6.4%↑, 저비용성예금 2.0%↑) 비이자이익 역시 수수료 위주의 성장을 꾀해 전분기 대비 10.2% 올랐다.

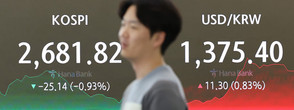

하나금융그룹은 1분기에 전분기 대비 63.0%(2148억원) 늘어난 5560억원의 순익을 나타냈다. 그러나 전년 동기 대비로는 16.8%(1126억원) 감소했는데 이는 임금피크 퇴직비용 1260억원과 원화 약세에 따른 비화폐성 환산손실 382억원 등의 일회성 비용이 발생한 때문이다.

이를 제거할 경우 실질적인 당기순이익은 약 6750억원으로 전년 동기(6686억)와 비슷한 수준이다.

대출 약화에도 ‘성장’ 전망

이처럼 4대 금융지주의 1분기 실적이 비교적 선방한 가운데 향후 상승세를 이어나갈지 추이가 주목된다. 지난해 4사의 당기순이익 총액이 10조원을 돌파하며 사상 최대를 달성했기 때문이다.

2018년 신한·KB·우리·하나금융의 순익은 10조4850억원으로 전년보다 7.2%(7059억원) 늘었다. 신한금융 3조1567억원(전년비 8.2%↑), 우리은행 2조192억원(전년비 33.5%↑), 하나금융 2조2402억원(전년비 10.0%↑)이다. KB금융은 2017년 대비 7.3% 줄긴 했지만 2018년 3조689억원의 순익을 올려 2년 연속 3조원대 성과를 냈다.

하지만 올해 사정은 녹록지 않다.

금융업계에 따르면 가계대출 규제가 여전하고 비은행권 DSR(총부채원리금상환비율) 관리지표 시행도 앞두고 있어 비은행 부문의 대출 증가율이 약화될 전망이다.

은행업 대출은 중소기업대출 증가에도 불구하고 가계대출이 부동산경기 부진과 DSR 및 LTV(주택담보대출비율) 규제로 인해 증가폭이 크게 둔화될 것으로 예상된다.

증권업은 국내 기업들의 실적 둔화, 신흥국 통화 불안, 글로벌 무역분쟁 우려 등 대내외 불확실성 요인이 주가상승흐름을 제약할 가능성이 높고, 카드산업은 가맹점수수료율 인하, 6월부터 시행되는 DSR 도입의 영향으로 전체 수익 금액이 감소하면서 전년 동기비 줄어들 것으로 우려된다.

보험사 수입보험료 또한 IFRS17(국제회계기준) 시행 등 제도적인 요인으로 영업이 크게 위축되면서 당분간 신계약 판매는 지속적으로 감소하고, 특히 최근 GA 등 보험사 판매채널에 대한 감독당국의 규제가 강화되면서 사망보험 등 주력 상품의 판매도 축소될 전망이다.

그럼에도 실적은 상승 곡선을 그릴 것이라는 시각이 우세하다.

우선, 신한금융의 경우 메리츠종금증권·SK증권 등에 따르면 은행 및 카드업황 둔화에도 오렌지라이프, 아시아신탁 등 적극적인 비은행 확대 전략, 디지털 플랫폼 쏠(SOL) 강화, 가시적인 해외진출 성과, 계열사간 시너지 창출 등이 무기다. 특히 경기에 대한 우려가 짙어질수록 뛰어난 리스크 관리 능력이 주목받을 것이라는 분석이다.

KB금융 역시 이자이익 증가세가 지속될 것이라는 전망이 나오고 있다. 김재우 삼성증권 연구원은 “KB금융의 이자이익은 2분기에도 견조한 증가세를 이어갔을 것”이라며 “1분기 실적에서 볼 수 있었던 것처럼 수익성 중심의 성장 전략을 통해 자산 성장은 더디겠지만 NIM(순이자마진) 개선을 통해 이자이익 증가에 주력할 것”이라고 바라봤다.

하나금융은 론스타와의 ICC 소송에서 승소해 불확실성이 해소됐고, 중소기업대출 중심의 성장 등 외환은행과의 합병 이후 시너지효과가 본격적으로 가시화되면서 실적 개선이 긍정적으로 점쳐지고 있다.

우리금융 또한 동양자산운용·ABL자산운용과 국제자산신탁 인수에 이어 하반기에도 아주캐피탈·저축은행 인수가 이어질 예정이고, 내년에도 증권사 인수 등을 통해 비이자이익 확대 전략을 지속, 올해에도 성장 가속페달을 밟을 것으로 예상된다.

금융지주사 관계자는 CNB에 “글로벌 경기 및 내수경기가 얼어붙은 상황에서 가계대출은 막혀 있고 자영업자들의 연체율은 올라가고 있으며 기업들도 설비투자를 안 하고 있다”며 “이에 공격적으로 마케팅하기 보다는 리스크 관리를 하면서 영업 이익 확대를 꾀하고 있다”고 전했다.

그는 “자금을 조달·운용해 이익을 남기는 금융사들은 경제성장과 직결돼 있는 구조”라며 “현 상황에서는 이자이익 부문은 유지하면서 비이자·비은행 부문 비율을 늘리는 게 최대 관건”이라고 내다봤다.

- 관련태그

- CNB 씨앤비 시앤비 CNB뉴스 씨앤비뉴스

제639호

제639호