입만 열면 “고객님”…실제 서비스는 “F”

국내 금융기관들 고객 서비스 평점, 40%가 최하등급 받아…

73개 업체 중 1등급은 단 4개

제171호 김진성⁄ 2010.05.24 15:38:49

제171호 김진성⁄ 2010.05.24 15:38:49

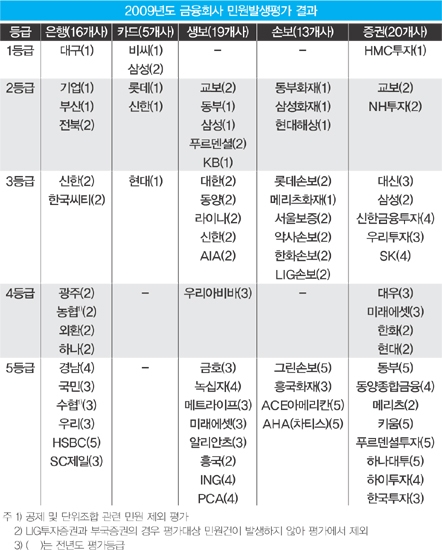

금융권 관련 업체의 광고에서 매번 빠지지 않고 등장하는 단어는 바로 ‘고객’이다. 광고에 나오는 금융업체들은 자신들이 얘기하는 ‘고객’을 위해서라면 뭐든지 다 해줄 것 같은 모습으로 등장한다. 그러나 최근 금융감독원(이하 금감원)이 발표한 자료는 이러한 광고가 ‘허구’에 가깝다는 것을 여실히 드러냈다. 금감원이 발표한 자료를 보면, 우리나라 73개 금융업체 중 절반 이상은 민원발생평가등급에서 3등급 이하였고, 최하위등급인 5등급을 받은 업체도 40%를 훌쩍 넘었다. 이는 금융 관련 민원이 계속해서 증가하고 있지만 업체들의 서비스 정신은 그에 따르지 못하는 현실을 반증한 결과이다. 금감원이 실시한 ‘2009년도 금융회사 민원발생평가’는 금융감독원이 처리한 금융민원 중 민원 발생 규모와 민원에 대한 회사의 해결 노력, 총자산·고객 수 등의 영업규모를 종합적으로 반영해 1등급부터 5등급까지 회사별 등급을 산정한 것이다. 단, 민원 중 금융 거래와 관련 없는 민원이나 중복·반복 민원 등은 제외됐다. 은행·카드·손해보험(이하 손보)·생명보험(이하 손보)·증권 등 5개 업종별로 나눠 시행된 이번 조사 결과, 모든 업종에 있는 업체들이 대부분 2008년 기준 조사보다 낮은 등급을 보였다. 은행업계, 서비스 1등급 은행은 대구은행뿐 조사를 진행한 금감원 측 관계자는 “글로벌 금융위기 및 경기침체 등에 따른 투자손실 배상 요구의 증가가 눈에 띄었다”며 “아울러, 이미 납입한 보험료의 환급 요청, 카드 이용 대금 납입유예 요청, 대출상환 연장 요청 등 생계형·선처성 민원이 많이 증가한 것도 모든 금융권역의 평가등급 하락에 영향을 미쳤다”고 밝혔다. 실제로 평가대상 회사에 제기된 민원은 지난해 4만2497건에서 5만9952건으로 40% 이상 증가한 것으로 드러나, 지난해보다 업체들이 처리해야 할 민원의 부담이 더욱 늘어난 것은 사실이다. 그러나 2008년에 비해 등급이 상향조정된 업체가 전체 73개 업체 중 단 2개 업체에 불과하다는 사실은 ‘고객’을 입에 달고 사는 금융업체들의 모습이라고 하기에는 부끄러운 자화상이라고 밖에 할 수 없다. 은행권은 16개 기관 중 1등급을 받은 기관이 단 한 곳밖에 없었다. 그것도 시중에서 흔히 볼 수 있는 대형은행이 아니라, 지방은행인 ‘대구은행’홀로 1등급 평가를 받는 영광을 누려, 각종 매체에 화려한 광고를 일삼았던 대형은행들을 머쓱하게 만들었다. 대형은행 우리·국민·제일銀, 두 단계 떨어지며 “최하” 대형은행 중 1~2등급에 단 하나도 이름 못 올려 HSBC는 2년 연속 최하등급 “전혀 개선 없어” 생명보험 흥국생명, 3등급 급락하며 F 받아 “충격” 메리츠화재도 2등급 떨어지며 3등급 증권·카드사 메리츠증권, ‘준수’에서 2등급 미끄러지며 ‘최하위’ 현대카드, 2등급 떨어지며 카드업계 중 ‘최하위’ 2등급을 받은 세 업체 중에서도 부산은행과 전북은행이 지방은행의 강세를 이었고, 나머지 한 자리를 기업은행이 차지했다. 결국, 대규모 시중은행은 1~2등급에 단 한 곳도 이름을 올리지 못하는 ‘수모’를 당한 것이다. 대형 시중은행의 이름은 3등급에서부터 찾아볼 수 있다. 신한은행이 외국계 은행인 한국씨티은행과 함께 나란히 3등급에 이름을 올렸고, 하나은행은 4등급에 광주은행과 농협·외환은행 등과 함께 자리를 잡았다. 우리은행과 국민은행·SC제일은행은 최하등급인 5등급에 이름을 올리는 ‘굴욕’을 당했다. 특히 세 은행은 똑같이 2008년 평가에서 3등급을 받았다가 이번에 두 등급이나 하락해 최하등급을 받았다. 또한, HSBC는 2008년에 이어 두 해 연속 5등급을 받아 서비스가 전혀 개선되지 않았음을 드러냈다. 이에 대해 한 시중은행 관계자는 “아무래도 지방은행은 시중은행보다 규모가 작아서 민원 발생건수도 적을 수밖에 없다”며 “반면, 대형 시중은행들은 민원 발생 규모가 크기 때문에 아무래도 민원 발생 평가에서 좋은 점수를 받기가 어렵다”고 언급했다. 조사를 진행한 금감원 측은 은행업계의 민원 발생에 대해 “글로벌 금융위기에 따른 부실채권 상각 등으로 총자산규모는 감소했지만, 대출이나 펀드 판매 등과 관련한 민원이 급증해 평가등급이 낮아졌다”고 밝혔다.

보험사는 1등급 단 한 곳도 없어 고객들의 상황에 따라 돈을 환급해줘야 하는 보험사들은 생명보험사(이하 생보사)와 손해보험사(이하 손보사)를 통틀어 단 한 업체도 1등급을 받지 못하는 ‘서비스 흉년’을 맞이했다. 19개 업체에 대한 평가가 진행됐던 생보업계는 2008년에 1등급을 받았던 동부생명·삼성생명·KB생명 등 3개 업체가 한꺼번에 2등급으로 하향 조정되는 충격을 맛봐야 했다. 2등급에 포진된 교보생명과 푸르덴셜생명이 간신히 현상유지를 한 것이 가장 큰 성과다. 3등급 평가를 받은 업체가 모두 2008년에 2등급을 받았었다는 점도 생보업계의 특징이다. 대한·동양·라이나·신한·AIA 등 다섯 업체는 모두 2008년보다 한 단계씩 낮은 등급을 받았다. 4등급은 우리아비바 혼자 차지했다. 문제는 5등급이다. 19개 업체 중 무려 8개 업체가 5등급을 받았다. 특히 흥국생명은 지난 평가 때 2등급을 받았지만, 이번 평가에서는 무려 3등급이나 하락해 내부적으로도 충격에 휩싸인 모습이다. 이 외에도, 금호생명·녹십자생명·메트라이프생명·미래에셋생명·알리안츠생명·ING생명·PCA생명 등이 최하등급에 이름을 올렸다. 특히 2008년 평가에서 단 한 업체도 5등급을 받지 않았던 생보업계였기 때문에, 증권사와 함께 가장 5등급이 많은 금융권역으로 밝혀진 올해 평가는 해당 업계에 시사하는 바가 크다. 손해보험사들도 사정은 크게 다르지 않았다. 2008년에 1등급을 받았던 동부화재·삼성화재·현대해상 등 3개 업체가 일제히 2등급으로 내려앉았고, 메리츠화재는 아예 두 등급이나 내려간 3등급에 자리를 잡았다. 메리츠화재를 제외한 롯데손보·서울보증·악사손보·한화손보·LIG손보 등 5개 업체는 2008년보다 한 단계 낮은 3등급을 받았다. 4등급을 받은 업체는 없었고, 그린손보·흥국화재·ACE아메리칸·AHA(차티스) 등이 5등급을 받았다. 특히 3등급에서 내려앉은 흥국화재를 제외한 나머지 업체들은 이전 검사에서도 5등급을 받았던 것으로 나타났다. 금감원은 이에 대해 “생명보험은 경기침체로 보유계약건수가 감소한 것과 보험모집 관련 민원이 2008년보다 45% 이상 증가한 것이 평가등급 하락에 큰 영향을 미쳤다”고 언급했다. 덧붙여, 손해보험에 대해서는 “보험금 지급 여부 및 지급액 산정 등과 관련한 민원이 이전 평가보다 36.2%나 상승해 대부분 손보사의 평가등급이 하락했다”고 분석했다. 한편, 보험사들의 이러한 평가 결과에 대해 보험소비자연맹의 관계자는 한 지방매체와의 인터뷰에서 “2008년에는 1등급을 받은 회사가 7곳이나 있었지만, 2009년에는 단 한 곳도 없다는 것은 소비자 보호에 대한 보험사들의 무관심을 드러낸 것”이라고 강력하게 비판했다. 이 관계자는 “2009년에 접수된 금융분쟁건수 중 보험사가 차지하는 비중이 70%가 넘는다”며 “생보사는 2008년에 비해 38.6%, 손보사는 35.7%가 각각 증가한 것이 민원 등급 하락의 가장 큰 원인으로 작용했다”고 평가했다. 한편, 이 관계자는 “현재 금융감독원에서 발표하는 평가 배점표에 의한 등급으로는 민원분쟁건수나 민원평가 점수를 알 수 없다”며 “민원평가 발표 시 분쟁건수나 민원평가 점수를 공표해 과거와 현재의 추이 상황을 알 수 있도록 하여 소비자의 알권리를 충족시켜야 한다”고 인터뷰를 통해 주장했다.

증권, 5등급 업체 4곳이나 늘어…카드사는 1등급 두 곳 고객들에게 가시적인 수익률을 보여야 하는 증권사들도 상당수 업체가 2008년보다 낮은 민원평가를 받았다. HMC투자가 2008년에 이어 두 해 연속 단독으로 1등급을 차지한 가운데, 교보증권과 NH투자가 2008년과 똑같이 2등급을 받아 HMC투자의 뒤를 이었다. 3등급의 경우 2008년에 비해 순위 변동이 크게 일어났다. 2등급을 받았던 삼성증권이 3등급으로 한 단계 내려간 가운데, 신한금융투자와 SK증권이 4등급에서 한 등급씩 민원평가가 상향 조정되는 이례적인 경우를 보였다. 반면, 대신증권과 우리투자증권은 두 해 연속 제자리를 지켰다. 4등급을 받은 업체는 모두 지난 검사에서는 2~3등급을 받았던 업체들인 것으로 드러났다. 4등급을 차지한 업체 중 한화증권과 현대증권은 지난 검사에서 2등급을, 대우증권과 미래에셋증권은 3등급으로 평가된 바 있다. 생보업계와 함께 가장 많은 업체가 포진한 5등급 증권사들의 경우 2008년 검사와 제자리걸음을 한 업체가 절반을 차지했다. 그 외에는 하이투자증권과 동양종합금융 두 곳이 지난 평가에서 4등급을 받았었으며, 한국투자증권은 3등급을 기록했었다. 특이한 것은 메리츠증권이 2008년 평가 때 2등급이라는 준수한 성적을 올렸다가 한 해 사이에 최하위등급으로 미끄럼을 탔다는 점이다. 이에 대해 메리츠증권의 관계자는 “지난해 증권 거래량이 많아지면서 고객 수도 함께 증가한 것이 가장 큰 이유”라며 “투자자들이 파생상품 등에 대해 적극적인 관심을 보여준 것이 민원으로 이어진 경우가 있어 민원평가에 영향을 미쳤다”고 밝혔다. 이 관계자는 “이러한 현상은 비단 메리츠증권에만 국한되는 것이 아니라 증권업계 전체에서 발생한 현상”이라고 덧붙였다. 메리츠증권의 이러한 입장은 금감원의 분석과도 일치한다. 금감원은 증권업계가 민원평가에서 부진한 모습을 보인 결과에 대해 “펀드나 ELS(주가연계증권) 투자자들의 손실 배상 요구가 2008년보다 107% 이상 증가하면서 5등급을 받은 업체가 2008년보다 두 배나 늘어났다”는 견해를 보였다. 5개 업체가 평가대상으로 선정됐던 카드업계는 두 업체나 1등급을 받아 타 업계의 부러움을 샀다. 비씨카드가 2008년과 동일하게 1등급을 기록한 가운데, 삼성카드가 지난해보다 한 등급 상승하면서 1등급 평가를 얻어냈다. 반면, 2008년에 1등급을 차지했던 롯데카드와 신한카드는 나란히 한 등급씩 하락해 2등급을 기록했으며, 현대카드는 2등급 하락한 3등급으로 카드업계 중 최하위를 차지하는 불명예를 안았다. 평가를 진행한 금감원은 카드업계의 민원평가에 대해 “카드 이용액이 2008년보다 4.0%가량 증가했음에도 불구하고 카드 대금 연체와 관련한 채권 부당추심 등과 같은 민원이 10% 가까이 늘어나면서 일부 카드사의 등급이 하락했다”고 언급했다. 금융업체, ‘고객’ 위한다더니 민원처리는 뒷전 금감원 조사에서 거의 모든 금융업체 평가등급 하락 금감원은 이번 조사결과를 바탕으로 4등급 이하의 금융회사에 대해서는 민원 예방 및 감축계획을 수립하여 추진토록 함으로써 금융회사의 자율적 예방활동을 유도할 예정이다. 또한, 최하위 등급(5등급)에 해당하는 금융회사에 대해서는 경영진 면담과 함께 일정기간 동안 현장점검을 실시해 적극적인 민원 처리 및 감축을 강력하게 지도할 예정이다. 아울러, 금감원은 금융회사의 적극적인 민원 예방 노력을 유도하기 위해 금융회사의 소비자 보호 조직 운영 및 민원관리 실태 등을 정기적으로 점검하는 등 모니터링을 대폭 강화할 계획이다. 한편, 금감원에 따르면, 올해 1분기 금융회사 민원 발생은 금융회사의 민원 감축 노력 및 경기지표 호전 등으로 전년도 동기보다 16.4%가량 감소한 것으로 나타났다. 이에 금감원은 올해를 ‘금융소비자 보호 원년’으로 선포하고 금융소비자에게 불리한 제도 및 관행을 지속적으로 개선하겠다는 의지를 밝혔다. 금감원은 이미 지난해 말부터 올해 1분기 사이에 금융소비자 보호를 위해 총 32건의 제도·관행을 개선한 바 있다. 덧붙여, 금융소비자 정보 포털 시스템 구축, 콜센터 신시스템 구축, 청소년 금융교육 네트워크 확대 운영, 간담회나 모니터링을 통한 소비자 의견 적극 청취, 소비자 보호 취약 금융회사에 대한 점검을 통한 자율적 예방노력 강화 등의 사업을 올해 내로 진행할 예정이다.