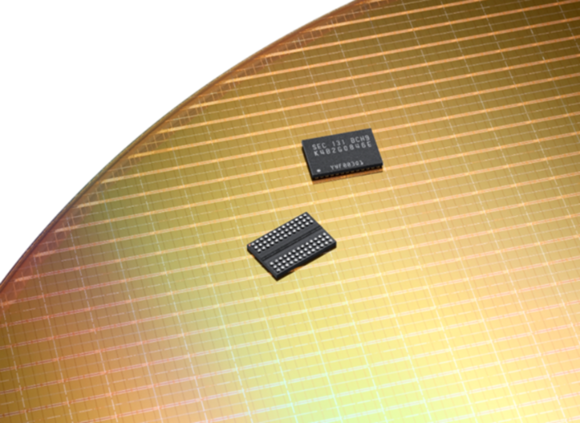

▲삼성전자의 10나노 D램 칩과 웨이퍼. (사진 = 삼성전자)

대한민국 반도체 산업이 사상 최대의 호황을 구가하고 있다. 삼성전자와 SK하이닉스는 분기 실적 발표일마다 그간의 최고 기록을 갈아치우기 바쁘고 덕분에 주가도 하늘 높은 줄 모르고 치솟았다. 일각에서 ‘슈퍼 사이클(Super Cycle, 장기 호황)’ 수준이 아닌 ‘울트라 슈퍼 사이클(초장기 호황)’이라는 말까지 나올 정도다. 관건은 이번 호황의 ‘끝물’이 과연 언제냐는 것. 많은 전문가가 내년에도 국내 반도체 산업이 폭풍 성장을 이어갈 것이라는 장밋빛 전망을 내놓지만 일부에서는 슬슬 하강국면에 대비해야 할 때라는 분석을 내놓는다. 과연 2018년에도 반도체 산업은 승승장구할까?

삼성전자·SK하이닉스, 거침없이 ‘하이킥’

11월 15일 산업통상자원부가 발표한 자료에 따르면 올해 1월부터 9월까지의 누적 수출 금액은 4301억 9000만 달러로 지난해 같은 기간보다 무려 18.5%나 늘었다. 이는 지금까지 같은 기간에 기록한 최고치인 2014년의 4250억 달러를 넘어선 역대 최대의 기록이다.

2014년 4250억 달러 이후 2015년 3967억 달러, 지난해 3631억 달러로 쪼그라들었던 한국 수출의 반등을 주도한 건 단연 반도체였다. 전체 수출액 중 반도체 관련 수출액은 지난해보다 무려 53.9%나 늘어난 692억 2000만 달러로 2~4위를 형성한 일반기계(362억 달러), 선박(355억 달러), 석유화학 제품(336억 달러)과는 확연히 차이를 보인다.

반도체가 전체 수출에서 차지한 비중도 16.1%로 역대 최대 수준이었다. 2011~2016년 약 6년간 반도체의 비중은 9%에서 12.4%로 꾸준히 늘었지만 올해 들어서는 갑자기 16.1%로 급등한 것. 그간 한국 제조업의 3대 축이던 반도체, 자동차, 조선 중 자동차와 조선이 침체를 벗어나지 못하는 바람에 가뜩이나 높았던 반도체 의존도가 한층 더 높아진 형국이다.

▲세계 D램·낸드플래시 시장 점유율. (사진 = 연합뉴스)

반도체 수출을 주도한 건 삼성전자와 SK하이닉스다. 두 회사 모두 올해 사상 최고의 실적을 올렸다.

먼저 삼성전자의 지난 3분기 실적은 매출 62조 500억 원, 영업이익 14조 5300억 원으로 지난 2분기에 세운 분기 최대 기록(14조 700억 원)을 경신했다. 이 중 반도체(DS) 부문의 매출이 19조 9100억 원, 영업이익은 9조 9600억 원이었다. 전체 영업이익에서 반도체 부문이 차지한 비중은 3분의 2가 넘는 68.5%였다.

반도체 부문의 올 3분기까지 누적 영업이익은 무려 24조 원으로 지난해 1~3분기 누적 이익(8조 6453억 원)의 3배에 달했다. 반도체 부문의 선전으로 삼성전자는 올해 연간 매출 240조 원, 영업이익 55조 원을 달성할 수 있을 것으로 예상된다.

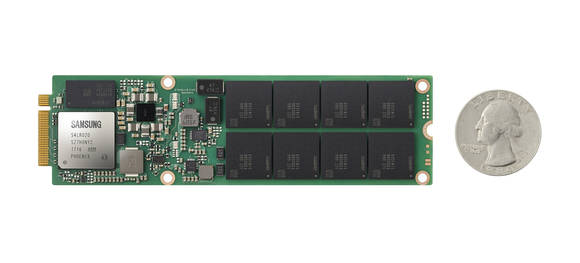

주력 상품은 D램과 낸드플래시였다. 두 제품은 스마트폰의 저장 용량 증가 추세와 데이터센터용 SSD 사용 급증 등의 호재에 힘입어 꾸준히 실적 상승을 주도했다. 비메모리 분야의 시스템LSI와 파운드리(반도체 수탁생산) 사업도 매출이 늘어 미래 전망을 밝게 했다.

▲삼성전자의 서버용 SSD 제품군. (사진 = 삼성전자)

SK하이닉스도 2분기 연속 신기록 행진을 이어갔다. SK하이닉스가 10월 26일 발표한 경영실적 발표에 따르면 3분기 실적은 매출 8조 1001억 원, 영업이익 3조 7372억 원으로 전년 같은 기간보다 각각 91%, 415% 늘었다. 2분기보다 각각 21%, 23% 증가한 수치다.

D램의 출하량과 평균 판매가격이 2분기보다 각각 17%, 6% 높아졌으며, 낸드플래시의 출하량도 2분기보다 16% 증가했다. 다만 낸드플래시의 평균 판매가격은 고용량 모바일 제품 판매 비중이 늘어나면서 2분기보다 3% 하락했다.

덕분에 두 회사의 주가도 상승일로다. 올 초 200만 원에 못미치던 삼성전자(005930) 주가는 16일 장마감 기준 279만 원을 호가한다. 11월 1일 286만 1000원으로 280만 원대를 돌파하고 2일에는 287만 6000원이라는 사상 최고가 기록을 세우기도 했다. 주요 증권사들은 삼성전자의 목표 주가를 300~380만 원대까지 올려잡았다.

SK하이닉스 역시 올 초에는 4만 원대에 머물렀지만 4월부터 꾸준히 상승해 지난달 11일에는 9만 300원이라는 최고 기록을 세웠다. 16일 장마감 기준 주가는 8만 2500원이며 증권사들의 목표 주가는 10만 원에 조금 못미치는 수준이다.

▲지난 4월 SK하이닉스가 공개한 72단 3D 낸드 칩과 이를 적용해 개발 중인 1TB 용량 SSD. (사진 = 연합뉴스)

호실적 이유는 "수요가 공급 압도"

이렇듯 삼성전자와 SK하이닉스가 호실적을 거둔 것은 양사의 주력제품인 D램과 낸드플래시의 수요가 모두 공급을 초과해 가격 상승세가 이어진 덕분이다.

과거에는 메모리 반도체의 주된 사용처가 가정용 PC와 기업용 서버였으나 근래의 수요를 이끄는 건 스마트폰과 사물인터넷(IoT)이다. 스마트폰의 경우 성장세는 둔화됐지만 모바일 D램 탑재량이 늘고 성능이 고급화되는 추세다. 불과 2~3년 전만 해도 스마트폰에 탑재되는 모바일 D램 용량은 2GB 이하가 대부분이었지만 요즘 스마트폰은 기본이 4GB이며 플래그쉽 제품군은 6GB를 탑재하기도 한다. 고용량 모바일 D램의 수요가 급격히 커진 것.

이런 상황에서 매년 가격이 소폭 하락하던 PC용 D램까지 가격이 오르는 기현상이 벌어졌다. 시장조사 업체 D램익스체인지가 최근 공개한 자료에 따르면 PC용 D램 DDR4 4Gb·8Gb 제품군의 가격이 지난해 같은 기간보다 약 60~70%가량 올랐다. 주요 메모리 제조업체들이 모바일 D램 생산량을 늘리는 과정에서 PC용 D램 공급량이 시장 수요를 따라가지 못하게 된 것.

수요가 공급을 초과하면서 D램의 가격이 급상승하자 그 과실은 삼성전자와 SK하이닉스, 마이크론 등 3대 대형 D램 제조사의 몫이 됐다.

여기에 전통적 캐시카우인 데이터센터 서버용 D램과 SSD의 수요도 주춤할 기세를 보이지 않고 있고, 자동차와 가전제품 등에까지 IoT가 접목되면서 메모리 반도체의 용처는 계속 늘어나는 추세다. 인공지능(AI), 가상현실(VR), 증강현실(AR), 자율주행차, 커넥티드카 등 주목받는 신기술 분야가 모두 대량의 메모리 반도체를 필요로 한다.

▲10월 26일 서울 삼성동 코엑스인터컨티넨탈호텔에서 열린 ‘제10회 반도체의 날’ 행사에 참석한 국내 반도체업계 인사들. (왼쪽부터) 피에스케이 박경수 대표, 삼성전자 진교영 사장, 산업통상자원부 백운규 장관, SK하이닉스 박성욱 부회장, 동부하이텍 최창식 대표. (사진 = 연합뉴스)

의존도 상승에 ‘반도체 착시’ 우려도

사상 유례없는 반도체 호황으로 삼성전자와 SK하이닉스 및 관련 기업의 호실적이 이어지면서 우리 경제도 반등세를 탔다. 11월 15일 국제통화기금(IMF)는 한국의 경제성장률을 올해 3.2%, 내년 3.0%로 예상한다고 밝혔다. 앞서 IMF는 지난 4월 올해와 내년 성장률을 각각 2.7%, 2.8%로 예상했었고, 지난 10월에 이를 각각 3.0%로 상향 조정한 바 있다.

하지만 반도체 의존도의 상승은 여전히 우려 요인이다. 경기에 따라 급변하기 일쑤라 불황이 올 경우 우리 경제에 치명타가 될 수 있어서다. 통계의 마법으로 우리 경제의 실상을 오판하게 만들 수도 있다. 이를테면 ‘반도체 착시 효과’다.

15일 한국거래소가 공개한 자료에 따르면 코스피 12월 결산 상장법인 525개 사의 올 1분기부터 3분기까지 누적 영업이익은 총 120조 4572억 원으로 전년(94조 3601억 원) 대비 27.7% 상승했다. 문제는 이 중에서 삼성전자의 누적 영업이익이 38조 5000억 원으로 전체의 32%에 달했으며 SK하이닉스는 9조 2554억 원으로 7.7%였다는 점이다. 두 회사의 비중이 무려 40%에 가까운 것. 두 회사의 주력사업인 반도체가 불황을 맞을 경우 우리 경제 전체가 휘청일 수 있음을 시사하는 대목이다.

낙관론 “내년은 물론 후년도 문제없다”

그렇다면 반도체 슈퍼사이클은 과연 언제까지 이어질까. 업계 전문가 대부분은 다양한 근거를 들며 현재의 호황 분위기가 내년에도 이어질 것으로 내다봤다.

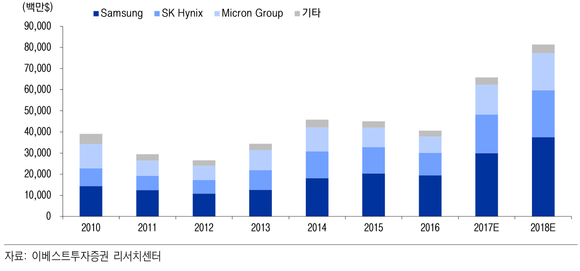

어규진 이베스트투자증권 애널리스트는 “2018년 반도체 업황을 우려하는 목소리가 많은데 D램과 낸드플래시 모두 공급 증가가 제한적이라 타이트한 수급 상황이 지속될 전망”이라며 “내년에도 반도체는 여전히 잘나갈 것”이라고 예상했다. 특히 “D램 시장은 수요자가 아닌 공급자가 주도하는 시장이 됐는데 생산기술 향상이 정체 국면에 달해 심각한 수준의 공급과잉이 벌어질 가능성은 낮다”고 분석했다.

박유악 키움증권 애널리스트는 “낸드플래시 분야에서 글로벌 반도체기업들이 일제히 대규모 증설 투자에 나서며 웨이퍼 수요가 급증하고 있어 최소 2019년 상반기까지 웨이퍼 공급부족이 이어질 수 있다”면서 “상대적으로 D램 업체들이 확보할 웨이퍼 물량이 부족해지면서 D램 업체들이 생산량을 단기간에 크게 늘릴 수 없게 될 것”이라고 예상했다.

노근창 현대차투자증권 애널리스트는 “범세계적인 데이터센터 구축이 늘고 모바일 D램 가격도 상승하고 있다”며 “2019년 1분기에도 시장 규모가 위축될 가능성은 낮아 보인다”고 분석했다. 일각에서 제기되는 ‘중국 위협론’에 대해서도 “중국 제조사들의 장비 발주 상황으로 볼 때 중국발 메모리 반도체 공급 과잉 우려는 거의 없다”고 일축했다.

해외 시장조사기관 D램익스체인지도 “낸드플래시는 주요 제조사들이 공격적 출하 계획을 세워 내년에 수급이 균형을 이룰 것”으로 예상했지만 “D램의 경우 제조사들이 생산라인 증설을 자제하고 있어 여전히 수요가 공급을 웃돌면서 전체 반도체 성장세가 지속될 가능성이 높다”고 내다봤다.

▲이베스트투자증권이 예상한 글로벌 D램 시장 전망.(사진 = 이베스트투자증권)

“시장 축소 가능성 있다” 비관론도

반면 반도체 시장이 위축될 가능성이 높다는 예상을 하는 전문가도 있다.

유종우 한국투자증권 애널리스트는 “서버용 D램 분야는 고성장이 예상되지만 PC 및 모바일 D램의 경우 4분기부터 수요가 줄며 내년에는 역성장을 이룰 수 있다”며 “D램과 낸드플래시 모두 업황이 나빠질 수 있다”고 비관적 전망을 내놨다.

남대종 KB증권 애널리스트도 최근 리포트에서 “지난해부터 이어진 글로벌 공급 부족 현상이 끝나가고 있다”며 “2018년에는 반도체 설비 투자가 증가해 가격 상승세도 주춤하게 될 것”이라고 예상했다.

IHS마킷 역시 최근 보고서를 통해 세계 D램 시장이 2018년 741억 달러(약 81조 5470억 원)까지 성장할 것으로 예상했지만 2019년에는 623억 달러(68조 5611억 원)로, 2020년에는 577억 달러(63조 4988억 원)로 줄어들 것이라 예상했다.

그러나 삼성전자와 SK하이닉스는 전체적으로는 상황을 밝게 보는 편이다. 양사 모두 3분기 실적발표를 통해 내놓은 전망에서, 2019년엔 공급이 늘어나면서 현재의 활황세가 꺽일 우려가 있지만 적어도 내년까지는 호황이 이어질 가능성이 높다고 예상했다.

- 관련태그

- CNB 씨앤비 시앤비 CNB뉴스 씨앤비뉴스

제562호

제562호